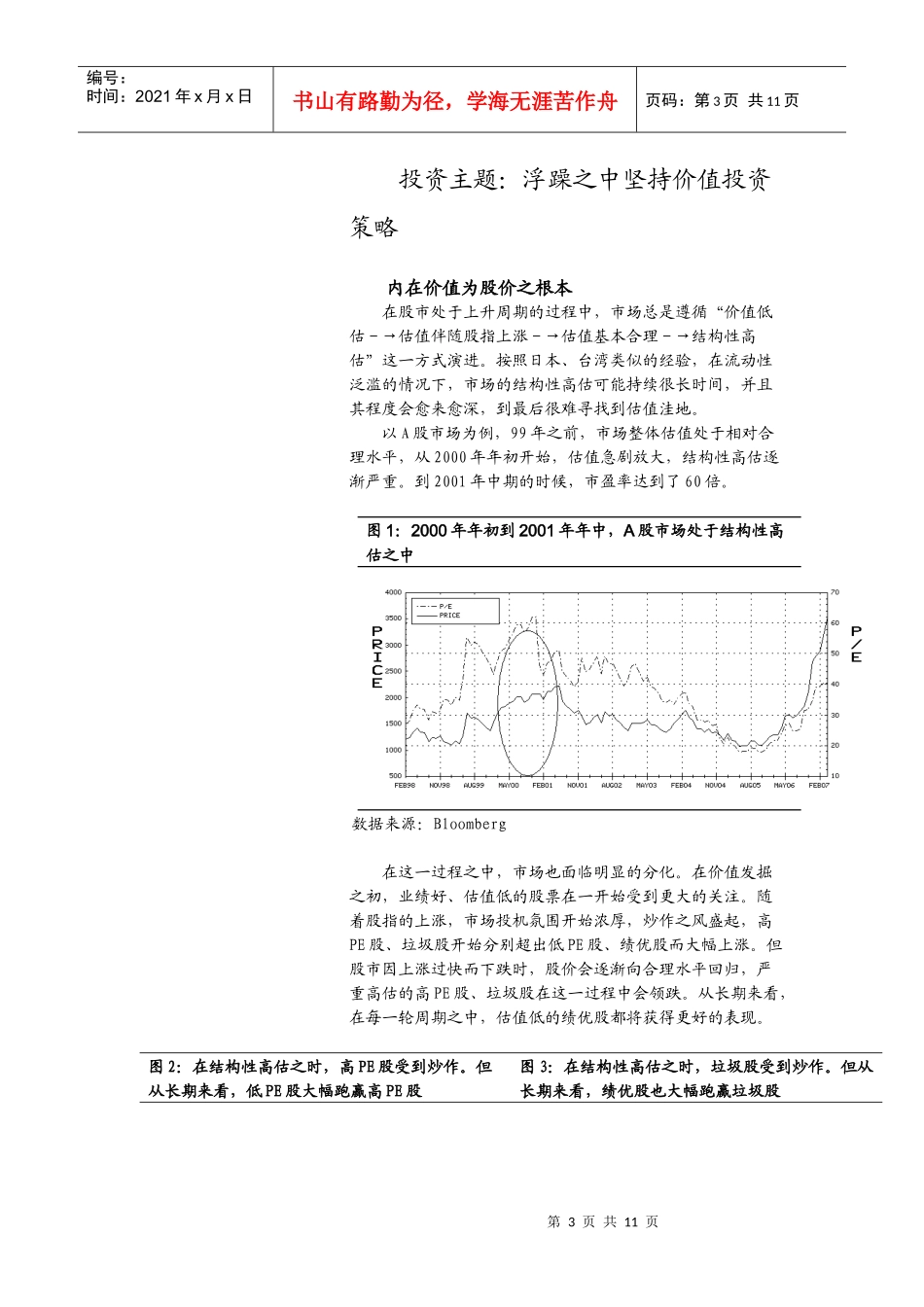

投资策略周刊2024年11月27日浮躁之中坚持价值投资策略——投资策略周刊张万成宏观经济与策略研究员;武幼辉宏观经济与策略研究员电话:020-87555888-339;020-87555888-393eMail:zwc2@gf.com.cn;wyh6@gf.com.cn上周市场评述◆上周市场出现滞涨状态。周一延续了上一周周五报复性的增长态势,但长假之前,市场心态再度谨慎,在是否持股过节上显得犹豫不决。市场成交量有所萎缩,盘中屡有跳水,但指数以窄幅振荡为主。量价背离,显示部分资金有减仓行为。◆整体来看,市场热点集中在金融及金融概念股和题材股。银行、保险股的优异表现,在一定程度上稳定了大盘。在券商业绩大幅增长、券商股持续创新高的情况下,一些参股券商类题材股也因为业绩增长预期而大幅走强。此外,整体上市、重组、定向增发等题材概念的股票继续受到市场大肆炒作。◆虽然我们看好长期牛市的行情,短期内市场也可能被新入场的大量资金不断推高,但5月份行情将进入敏感时期。其一,宏观紧缩调控政策可能出台;其二,5月非流通股解冻市值将达到高峰,IPO也不断发行,会分流一部分二级市场资金。其三,年报和季报发布尾声,市场处于业绩真空期。投资主题:浮躁之中,坚持价值投资策略◆在股市处于上升周期的过程中,市场总是遵循“价值低估-→估值伴随股指上涨-→估值基本合理-→结构性高估”这一方式演进。按照日本、台湾类似的经验,在流动性泛滥的情况下,市场的结构性高估可能持续很长时间,到最后全面高估。◆A股历史经验表明,在价值发掘之初,业绩好、估值低的股票在一开始会受到更大的关注。随着股指的上涨,市场投机氛围开始浓厚,炒作之风盛起,高PE股、垃圾股开始分别超出低股而大幅上涨。但股市因上涨过快而下跌时,股价会逐渐向合理水平回归,严重高估的高PE股、垃圾股在这一过程中会领跌。从长期来看,在每一轮周期之中,估值低的绩优股都将获得更好的表现,高PE股、垃圾股的行情是不可能持续的。◆在行业配置上,估值水平和未来的业绩预期是最重要的参考指标。我们建议分散投资于以下行业:估值水平相对较低的有色、钢铁、石化、电力、煤炭等;经济结构升级带来的溢价,包括装备制造、基础设施、金融服务、低端与高端消费品等行业,以及国家重点扶持的产业,如节能降耗、环保、基础医疗等;具有资产注入、整体上升等实质性题材的个股,通过外延式增长提高估值空间。市场基本数据指数名称周末收盘指数涨幅上证指数3759.874.90%深证成指10688.554.19%沪深3003470.525.51%恒生指数20526.50-0.19%广发证券公司或其关联机构可能会持有报告中所涉及的公司所发行的证券并进行交易,亦可能为这些公司提供或争取提供承销等服务。本报告中所有观点仅供参考,并请务必阅读正文之后的免责声明。投资策略周刊上周上证指数走势上周深证成指走势上周沪深300走势上周恒生指数走势上周沪深两市成交额(亿)全部A股13135.31.84%全部B股108.7815.60%PAGE22024-11-27第3页共11页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第3页共11页投资主题:浮躁之中坚持价值投资策略内在价值为股价之根本在股市处于上升周期的过程中,市场总是遵循“价值低估-→估值伴随股指上涨-→估值基本合理-→结构性高估”这一方式演进。按照日本、台湾类似的经验,在流动性泛滥的情况下,市场的结构性高估可能持续很长时间,并且其程度会愈来愈深,到最后很难寻找到估值洼地。以A股市场为例,99年之前,市场整体估值处于相对合理水平,从2000年年初开始,估值急剧放大,结构性高估逐渐严重。到2001年中期的时候,市盈率达到了60倍。图1:2000年年初到2001年年中,A股市场处于结构性高估之中数据来源:Bloomberg在这一过程之中,市场也面临明显的分化。在价值发掘之初,业绩好、估值低的股票在一开始受到更大的关注。随着股指的上涨,市场投机氛围开始浓厚,炒作之风盛起,高PE股、垃圾股开始分别超出低PE股、绩优股而大幅上涨。但股市因上涨过快而下跌时,股价会逐渐向合理水平回归,严重高估的高PE股、垃圾股在这一过程中会领跌。从长期来看,在每一轮周期之中,估值低的绩优股都将获得更好的表现。图2:在结构性...