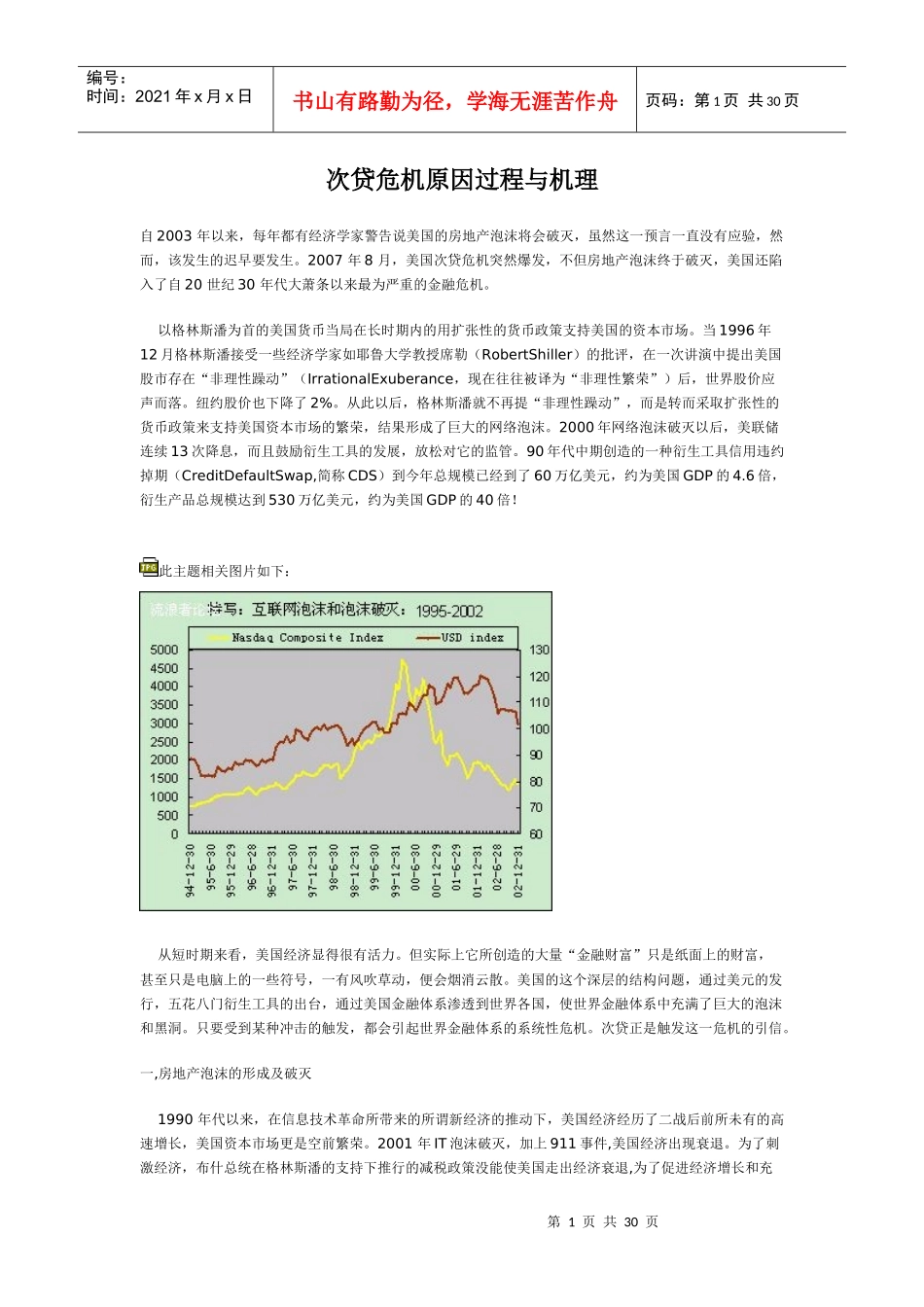

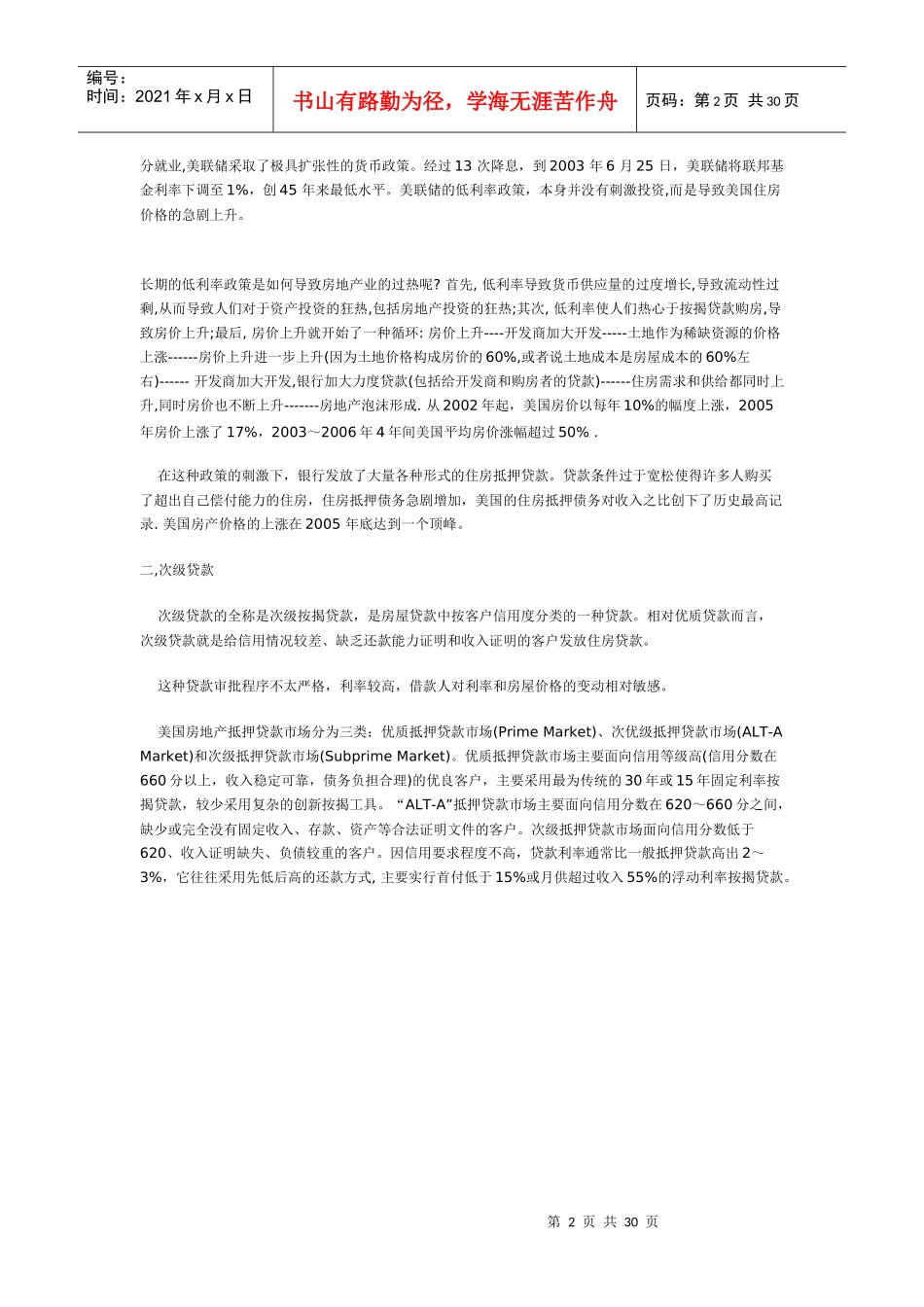

第1页共30页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第1页共30页次贷危机原因过程与机理自2003年以来,每年都有经济学家警告说美国的房地产泡沫将会破灭,虽然这一预言一直没有应验,然而,该发生的迟早要发生。2007年8月,美国次贷危机突然爆发,不但房地产泡沫终于破灭,美国还陷入了自20世纪30年代大萧条以来最为严重的金融危机。以格林斯潘为首的美国货币当局在长时期内的用扩张性的货币政策支持美国的资本市场。当1996年12月格林斯潘接受一些经济学家如耶鲁大学教授席勒(RobertShiller)的批评,在一次讲演中提出美国股市存在“非理性躁动”(IrrationalExuberance,现在往往被译为“非理性繁荣”)后,世界股价应声而落。纽约股价也下降了2%。从此以后,格林斯潘就不再提“非理性躁动”,而是转而采取扩张性的货币政策来支持美国资本市场的繁荣,结果形成了巨大的网络泡沫。2000年网络泡沫破灭以后,美联储连续13次降息,而且鼓励衍生工具的发展,放松对它的监管。90年代中期创造的一种衍生工具信用违约掉期(CreditDefaultSwap,简称CDS)到今年总规模已经到了60万亿美元,约为美国GDP的4.6倍,衍生产品总规模达到530万亿美元,约为美国GDP的40倍!此主题相关图片如下:从短时期来看,美国经济显得很有活力。但实际上它所创造的大量“金融财富”只是纸面上的财富,甚至只是电脑上的一些符号,一有风吹草动,便会烟消云散。美国的这个深层的结构问题,通过美元的发行,五花八门衍生工具的出台,通过美国金融体系渗透到世界各国,使世界金融体系中充满了巨大的泡沫和黑洞。只要受到某种冲击的触发,都会引起世界金融体系的系统性危机。次贷正是触发这一危机的引信。一,房地产泡沫的形成及破灭1990年代以来,在信息技术革命所带来的所谓新经济的推动下,美国经济经历了二战后前所未有的高速增长,美国资本市场更是空前繁荣。2001年IT泡沫破灭,加上911事件,美国经济出现衰退。为了刺激经济,布什总统在格林斯潘的支持下推行的减税政策没能使美国走出经济衰退,为了促进经济增长和充第2页共30页第1页共30页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第2页共30页分就业,美联储采取了极具扩张性的货币政策。经过13次降息,到2003年6月25日,美联储将联邦基金利率下调至1%,创45年来最低水平。美联储的低利率政策,本身并没有刺激投资,而是导致美国住房价格的急剧上升。长期的低利率政策是如何导致房地产业的过热呢?首先,低利率导致货币供应量的过度增长,导致流动性过剩,从而导致人们对于资产投资的狂热,包括房地产投资的狂热;其次,低利率使人们热心于按揭贷款购房,导致房价上升;最后,房价上升就开始了一种循环:房价上升----开发商加大开发-----土地作为稀缺资源的价格上涨------房价上升进一步上升(因为土地价格构成房价的60%,或者说土地成本是房屋成本的60%左右)------开发商加大开发,银行加大力度贷款(包括给开发商和购房者的贷款)------住房需求和供给都同时上升,同时房价也不断上升-------房地产泡沫形成.从2002年起,美国房价以每年10%的幅度上涨,2005年房价上涨了17%,2003~2006年4年间美国平均房价涨幅超过50%.在这种政策的刺激下,银行发放了大量各种形式的住房抵押贷款。贷款条件过于宽松使得许多人购买了超出自己偿付能力的住房,住房抵押债务急剧增加,美国的住房抵押债务对收入之比创下了历史最高记录.美国房产价格的上涨在2005年底达到一个顶峰。二,次级贷款次级贷款的全称是次级按揭贷款,是房屋贷款中按客户信用度分类的一种贷款。相对优质贷款而言,次级贷款就是给信用情况较差、缺乏还款能力证明和收入证明的客户发放住房贷款。这种贷款审批程序不太严格,利率较高,借款人对利率和房屋价格的变动相对敏感。美国房地产抵押贷款市场分为三类:优质抵押贷款市场(PrimeMarket)、次优级抵押贷款市场(ALT-AMarket)和次级抵押贷款市场(SubprimeMarket)。优质抵押贷款市场主要面向信用等级高(信用分数在660分以上,收入稳定可靠,债务负担合理)的优良客户,主要采用最为传统的30年或15年固定利率按揭贷款,较少采用复杂的创...