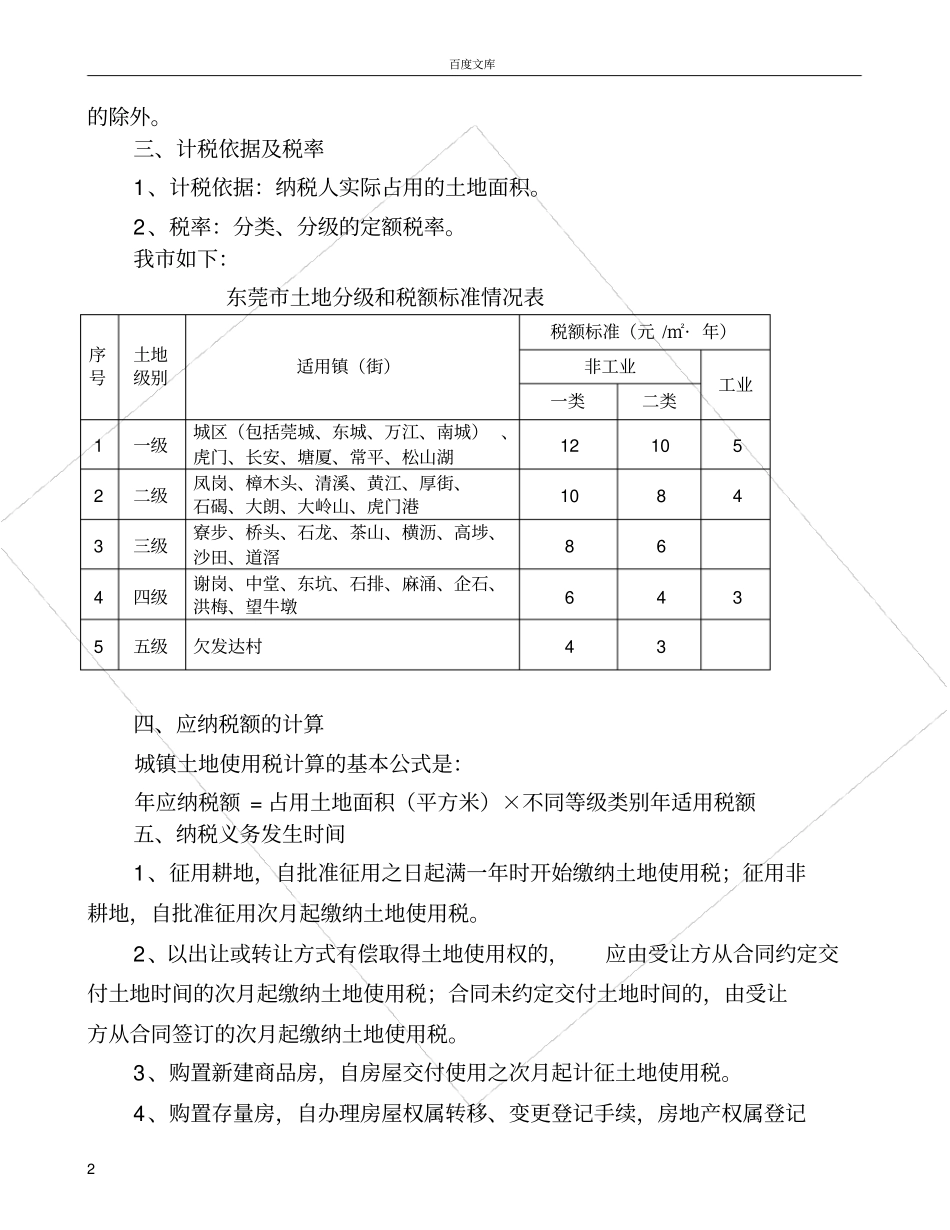

百度文库1城镇土地使用税相关政策第一部分:基本要素第二部分:要点解释第三部分:征免税规定第一部分:基本要素一、纳税人凡在征税范围内使用土地(即拥有土地使用权)的单位和个人,为土地使用税的纳税义务人。使用土地建房出租、出典的,房屋的出租人、承典人为纳税人;出租人、承典人不在房屋所在地或房屋租典纠纷尚未解决的,由房屋代管人或使用人纳税。拥有土地使用权的纳税人不在土地所在地的,由代管人或实际使用人纳税;土地使用权未确定或权属纠纷未解决的,由实际使用人纳税。二、征税范围城市(含郊区)、县城(含镇郊)、建制镇(包括所辖的行政村)和工矿区。凡在上述范围内的土地,不论是属于国家所有还是集体所有,都是城镇土地使用税的征税对象。我市土地使用税的征收范围规定如下:1、2007年度城镇土地使用税的征收范围是:市区行政区域(包括莞城、南城、东城和万江)和各镇人民政府所在地使用土地的一切单位(包括外商投资企业、外国企业,以下简称外资企业)和个人(含外籍人员),国家和我省另有规定的除外。2、自2008年1月1日起,在全市行政区域(包括所有行政村)使用土地的一切单位(包括外资企业)和个人(含外籍个人),国家和我省另有规定百度文库2的除外。三、计税依据及税率1、计税依据:纳税人实际占用的土地面积。2、税率:分类、分级的定额税率。我市如下:东莞市土地分级和税额标准情况表序号土地级别适用镇(街)税额标准(元/㎡·年)非工业工业一类二类1一级城区(包括莞城、东城、万江、南城)、虎门、长安、塘厦、常平、松山湖121052二级凤岗、樟木头、清溪、黄江、厚街、石碣、大朗、大岭山、虎门港10843三级寮步、桥头、石龙、茶山、横沥、高埗、沙田、道滘864四级谢岗、中堂、东坑、石排、麻涌、企石、洪梅、望牛墩6435五级欠发达村43四、应纳税额的计算城镇土地使用税计算的基本公式是:年应纳税额=占用土地面积(平方米)×不同等级类别年适用税额五、纳税义务发生时间1、征用耕地,自批准征用之日起满一年时开始缴纳土地使用税;征用非耕地,自批准征用次月起缴纳土地使用税。2、以出让或转让方式有偿取得土地使用权的,应由受让方从合同约定交付土地时间的次月起缴纳土地使用税;合同未约定交付土地时间的,由受让方从合同签订的次月起缴纳土地使用税。3、购置新建商品房,自房屋交付使用之次月起计征土地使用税。4、购置存量房,自办理房屋权属转移、变更登记手续,房地产权属登记百度文库3机关签发房屋权属证书之次月起计征土地使用税。5、出租、出借房产,自交付出租、出借房产之次月起计征土地使用税。六、纳税期限实行按年征收,分期缴纳。即:纳税人纳税申报及税款缴纳期限统一为每年的1月1日至12月31日止,缴纳期数由各分局自行确定。对逾年度缴纳的,按《中华人民共和国税收征收管理法》有关规定处理。七、纳税地点土地使用税由土地所在地的地方税务机关征收。纳税人应向土地所在地地方税务机关申报纳税。纳税人在本省内跨市、县使用的土地,应由纳税人分别向土地所在地的税务机关申报缴纳土地使用税。纳税人在市、县范围内跨区、镇使用的应税土地,可由市、县税务局指定征收机构负责征收土地使用税。在办理土地使用税纳税手续时,应将使用土地的坐落地、面积、用途等情况,如实填写《房屋、土地、车船登记表》。第二部分:要点解释一、征收范围的说明土地使用者不论以何种方式取得土地使用权,是否缴纳土地使用金,只要在城镇土地使用税的开征范围内,都应依照规定缴纳城镇土地使用税。二、共有土地的计税依据1、纳税单位与免税单位共同使用共有使用权土地上的多层建筑,对纳税单位可按其占用的建筑面积占建筑总面积的比例计征土地使用税。2、土地使用权共有的各方,应按其实际使用的土地面积占总面积的比例,分别计算缴纳土地使用税。上述计算办法是:百度文库4应交土地使用税土地面积(㎡)=该单位使用综合楼使用土地面积(㎡)的建筑面积(㎡)×------------------------综合楼全部建筑面积(㎡)三、未经批准占地征税规定在土地使用税开征范围内,不按土地管理法和广东省土地管理实施办法规定占用的土地,应按规定征收土...