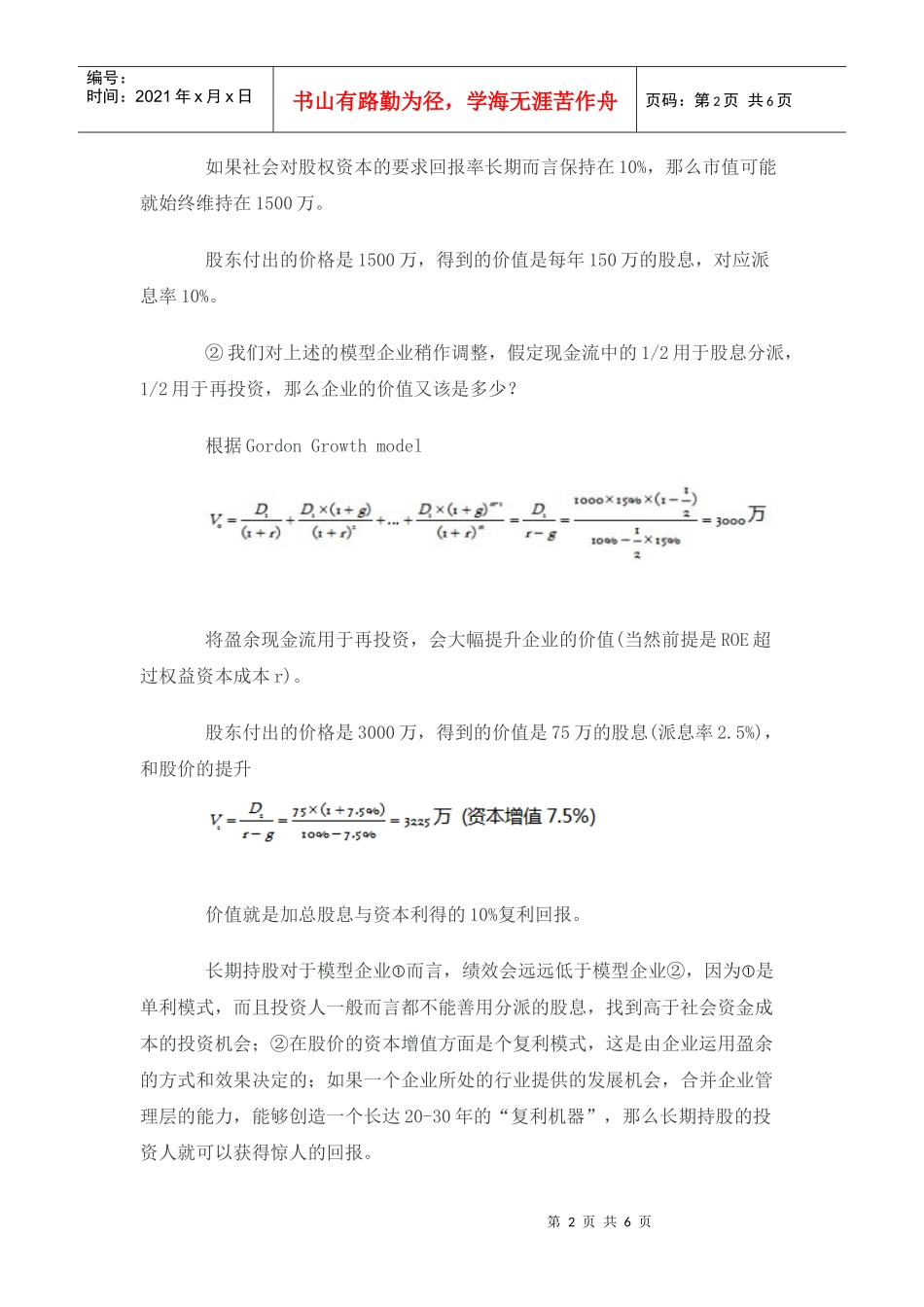

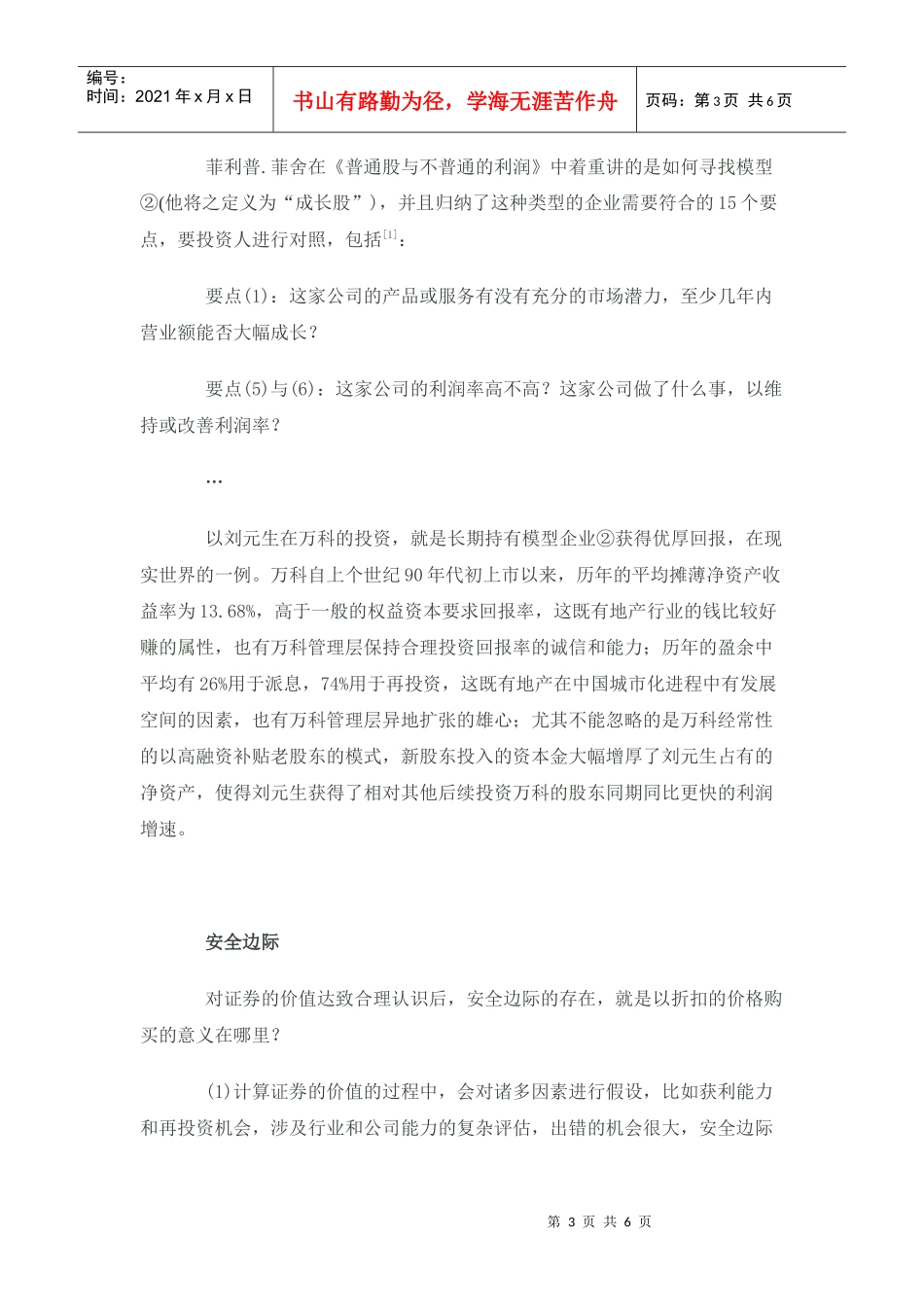

第1页共6页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第1页共6页价值、安全边际与长期投资——但斌格雷厄姆在《聪明投资者》中提到,对谨慎投资的归纳浓缩到一个词汇就是“marginofsafety”(安全边际),即证券价格相对证券价值的折让。证券包括了债权和股权,我们这里仅讨论股权。不论证券本身是否盯市计价(marktomarket),价格都是相对容易获得的。价值是什么?对于无法永续经营的企业,就是清算价值,对应收账款和存货、PP&E(机器设备厂房)等根据实情进行打折,忽略无形资产特别是商誉,当然也会考虑与债权人对债务的协调结果,来得出股东从变现资产的过程中,可以回收什么。能够永续经营的企业(永续更多时候只是假定的理想状况),其价值就是存续期中能够给予股东的现金流,按照合理贴现率贴现加总的现值。我们假定一个模型企业,权益资本为1000万,无负债,ROE为15%,折旧与维持企业的资本开支一致,盈余就是可分派现金流,并且完全以股息方式回馈给股东;社会要求的股权资本成本是10%,这样的企业,其价值是多少?第2页共6页第1页共6页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第2页共6页如果社会对股权资本的要求回报率长期而言保持在10%,那么市值可能就始终维持在1500万。股东付出的价格是1500万,得到的价值是每年150万的股息,对应派息率10%。②我们对上述的模型企业稍作调整,假定现金流中的1/2用于股息分派,1/2用于再投资,那么企业的价值又该是多少?根据GordonGrowthmodel将盈余现金流用于再投资,会大幅提升企业的价值(当然前提是ROE超过权益资本成本r)。股东付出的价格是3000万,得到的价值是75万的股息(派息率2.5%),和股价的提升价值就是加总股息与资本利得的10%复利回报。长期持股对于模型企业而言,绩效会远远低于模型企业②,因为是单利模式,而且投资人一般而言都不能善用分派的股息,找到高于社会资金成本的投资机会;②在股价的资本增值方面是个复利模式,这是由企业运用盈余的方式和效果决定的;如果一个企业所处的行业提供的发展机会,合并企业管理层的能力,能够创造一个长达20-30年的“复利机器”,那么长期持股的投资人就可以获得惊人的回报。第3页共6页第2页共6页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第3页共6页菲利普.菲舍在《普通股与不普通的利润》中着重讲的是如何寻找模型②(他将之定义为“成长股”),并且归纳了这种类型的企业需要符合的15个要点,要投资人进行对照,包括[1]:要点(1):这家公司的产品或服务有没有充分的市场潜力,至少几年内营业额能否大幅成长?要点(5)与(6):这家公司的利润率高不高?这家公司做了什么事,以维持或改善利润率?…以刘元生在万科的投资,就是长期持有模型企业②获得优厚回报,在现实世界的一例。万科自上个世纪90年代初上市以来,历年的平均摊薄净资产收益率为13.68%,高于一般的权益资本要求回报率,这既有地产行业的钱比较好赚的属性,也有万科管理层保持合理投资回报率的诚信和能力;历年的盈余中平均有26%用于派息,74%用于再投资,这既有地产在中国城市化进程中有发展空间的因素,也有万科管理层异地扩张的雄心;尤其不能忽略的是万科经常性的以高融资补贴老股东的模式,新股东投入的资本金大幅增厚了刘元生占有的净资产,使得刘元生获得了相对其他后续投资万科的股东同期同比更快的利润增速。安全边际对证券的价值达致合理认识后,安全边际的存在,就是以折扣的价格购买的意义在哪里?(1)计算证券的价值的过程中,会对诸多因素进行假设,比如获利能力和再投资机会,涉及行业和公司能力的复杂评估,出错的机会很大,安全边际第4页共6页第3页共6页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第4页共6页的存在,使得如果实际情况比假设差,真实价值低于当初的评估价值,投资者仍不至于遭受重大损失;(2)如果假设的情况兑现甚至实际情况较佳,那么投资者可以获得远高于社会平均的权益资本成本的回报率。一个面值100的存续期30年的6%复利零息债券的价格理论上应该是17.41元,但是如果以理论价格(实际工作中...