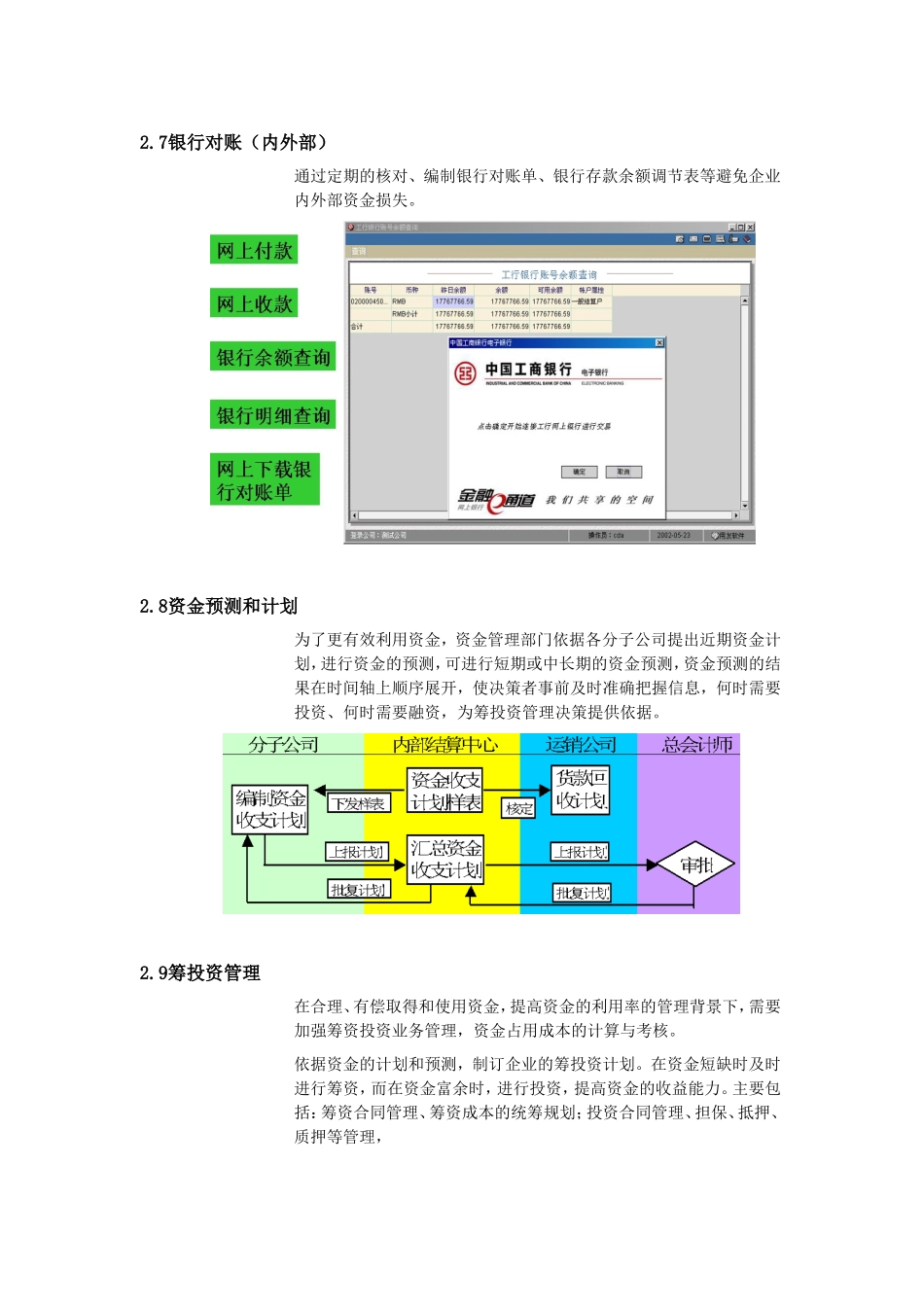

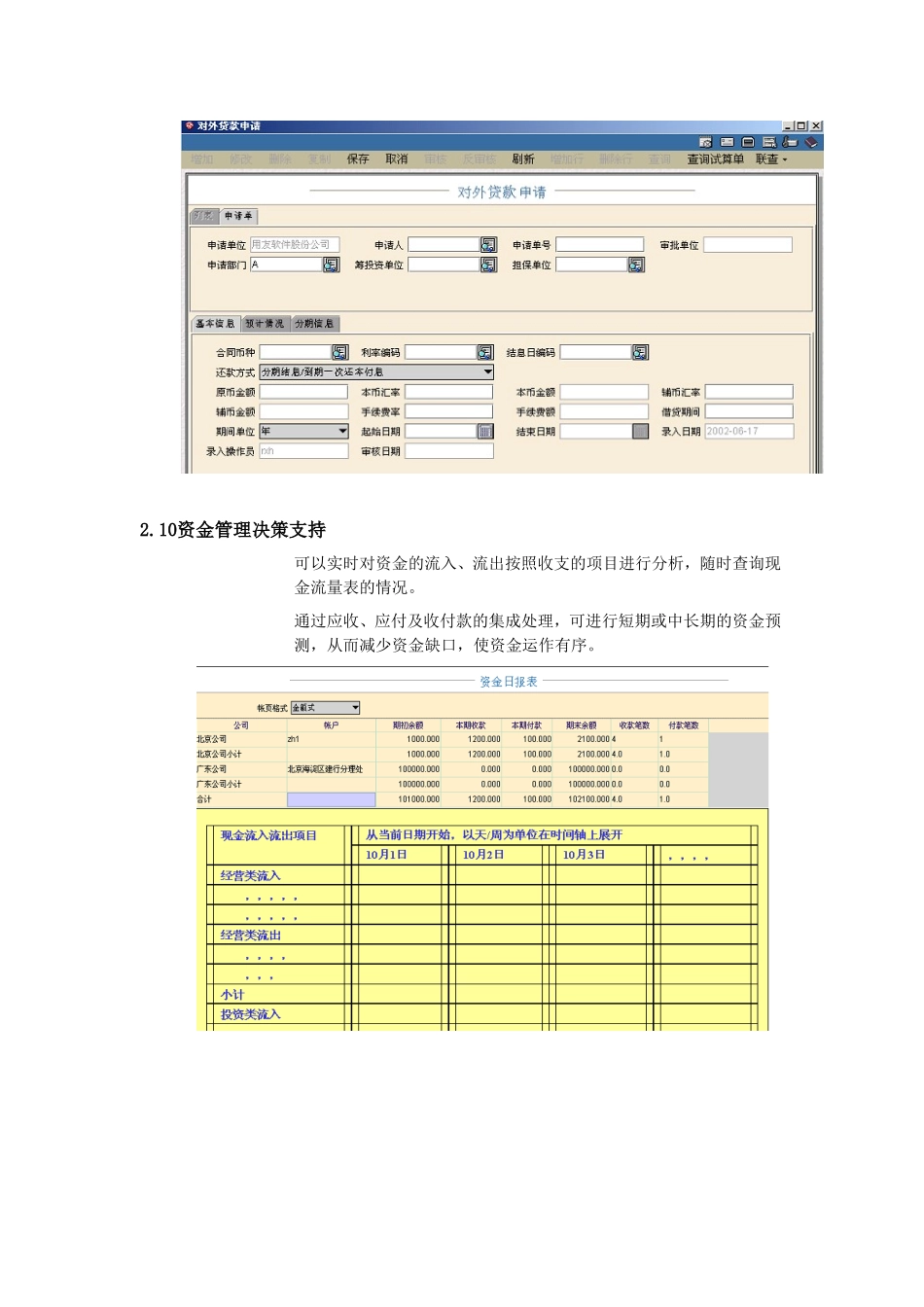

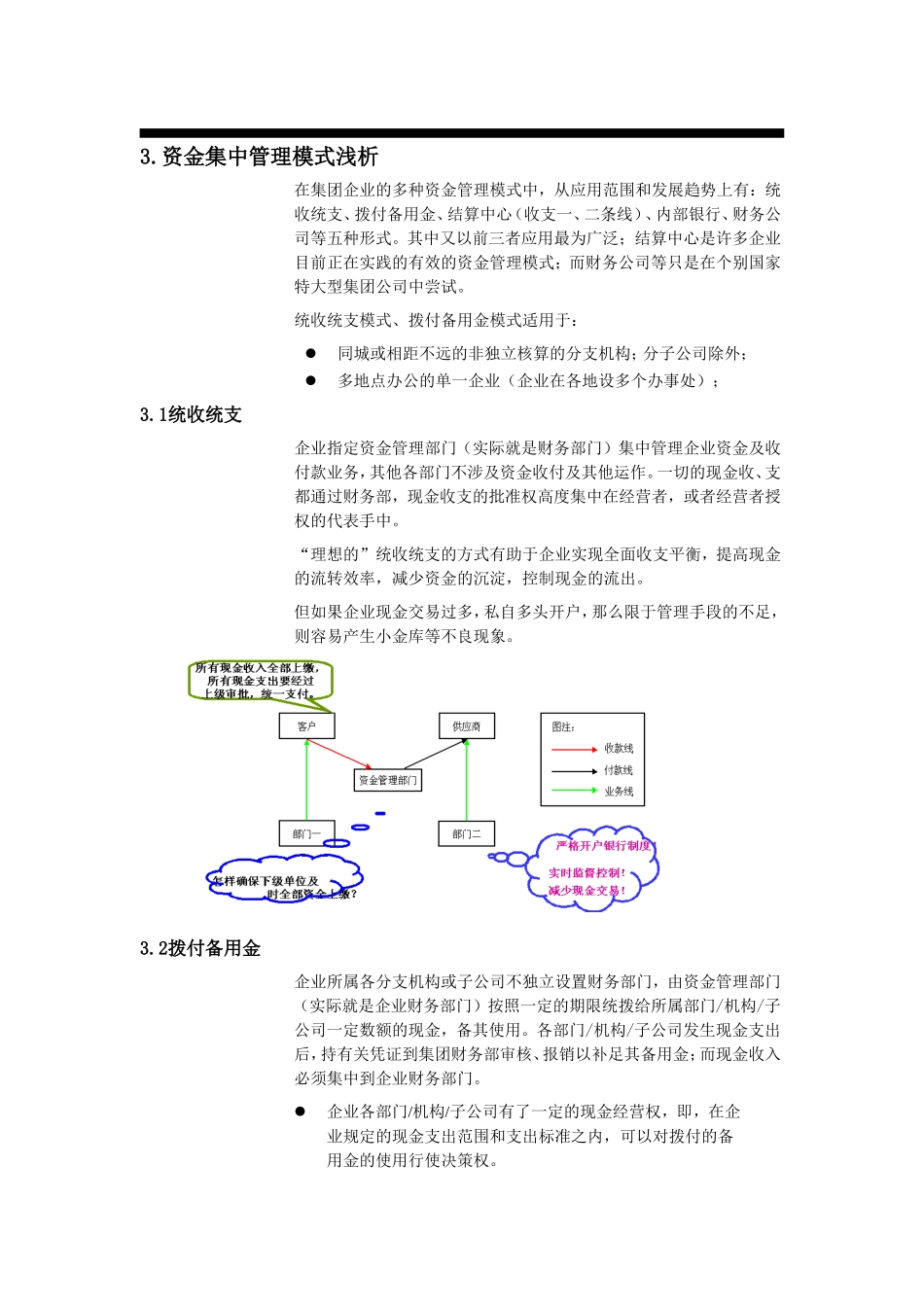

2.7银行对账(内外部)通过定期的核对、编制银行对账单、银行存款余额调节表等避免企业内外部资金损失。2.8资金预测和计划为了更有效利用资金,资金管理部门依据各分子公司提出近期资金计划,进行资金的预测,可进行短期或中长期的资金预测,资金预测的结果在时间轴上顺序展开,使决策者事前及时准确把握信息,何时需要投资、何时需要融资,为筹投资管理决策提供依据。2.9筹投资管理在合理、有偿取得和使用资金,提高资金的利用率的管理背景下,需要加强筹资投资业务管理,资金占用成本的计算与考核。依据资金的计划和预测,制订企业的筹投资计划。在资金短缺时及时进行筹资,而在资金富余时,进行投资,提高资金的收益能力。主要包括:筹资合同管理、筹资成本的统筹规划;投资合同管理、担保、抵押、质押等管理,2.10资金管理决策支持可以实时对资金的流入、流出按照收支的项目进行分析,随时查询现金流量表的情况。通过应收、应付及收付款的集成处理,可进行短期或中长期的资金预测,从而减少资金缺口,使资金运作有序。3.资金集中管理模式浅析在集团企业的多种资金管理模式中,从应用范围和发展趋势上有:统收统支、拨付备用金、结算中心(收支一、二条线)、内部银行、财务公司等五种形式。其中又以前三者应用最为广泛;结算中心是许多企业目前正在实践的有效的资金管理模式;而财务公司等只是在个别国家特大型集团公司中尝试。统收统支模式、拨付备用金模式适用于:同城或相距不远的非独立核算的分支机构;分子公司除外;多地点办公的单一企业(企业在各地设多个办事处);3.1统收统支企业指定资金管理部门(实际就是财务部门)集中管理企业资金及收付款业务,其他各部门不涉及资金收付及其他运作。一切的现金收、支都通过财务部,现金收支的批准权高度集中在经营者,或者经营者授权的代表手中。“理想的”统收统支的方式有助于企业实现全面收支平衡,提高现金的流转效率,减少资金的沉淀,控制现金的流出。但如果企业现金交易过多,私自多头开户,那么限于管理手段的不足,则容易产生小金库等不良现象。3.2拨付备用金企业所属各分支机构或子公司不独立设置财务部门,由资金管理部门(实际就是企业财务部门)按照一定的期限统拨给所属部门/机构/子公司一定数额的现金,备其使用。各部门/机构/子公司发生现金支出后,持有关凭证到集团财务部审核、报销以补足其备用金;而现金收入必须集中到企业财务部门。企业各部门/机构/子公司有了一定的现金经营权,即,在企业规定的现金支出范围和支出标准之内,可以对拨付的备用金的使用行使决策权。但是其支出的报销仍要通过企业财务部门的审核,现金收入必须集中到企业财务部门,超范围和超标准的开支必须经过经营者或其授权的代表批准。企业统一管理各种大额资金的收支,如采购等。如果企业的管理效率不高,那么资金的循序周转和使用一定程度上制约了企业的竞争力提升。3.3结算中心结算中心通常是由企业集团内部设立,办理内部各成员或分子公司现金收付和往来结算业务的专门机构。它是一个独立运行的职能机构。针对目前企业集团的不同管理要求和信息手段的现状,结算中心相应有3种应用方式,即,松散型、半松散型(收支二条线)、紧密型(收支一条线)。松散型特点:集团公司与各分子公司按现行开户规则在外部银行分别开户,集团不作限制和约定。分子公司外部账户可理解为“结算中心”为方便企业外部结算而设置的结算窗口,分子公司外部账户存款不为企业实际拥有。企业可支配的只是“结算中心”规定的日控制金额,超额或大额资金流动需严格执行逐级审批制度。分子公司在日控制金额内的支配如出现透支,“结算中心”视为分子公司贷款,计收本金、利息。各分子公司在“结算中心”开设内部账户,初始余额与外部账户余额对应。“结算中心”通过“账户档案”集中管理、严格掌控各分子公司的账户。分子公司自身的所有交易均需实时反映到内部账户,内部账户余额为企业实际支配的货币资金;分子公司间交易一律通过“结算中心”内部账户结转,各自对应的内部账户作增减变化,但外部账户货币资金不作流通。外部结算按业务规...