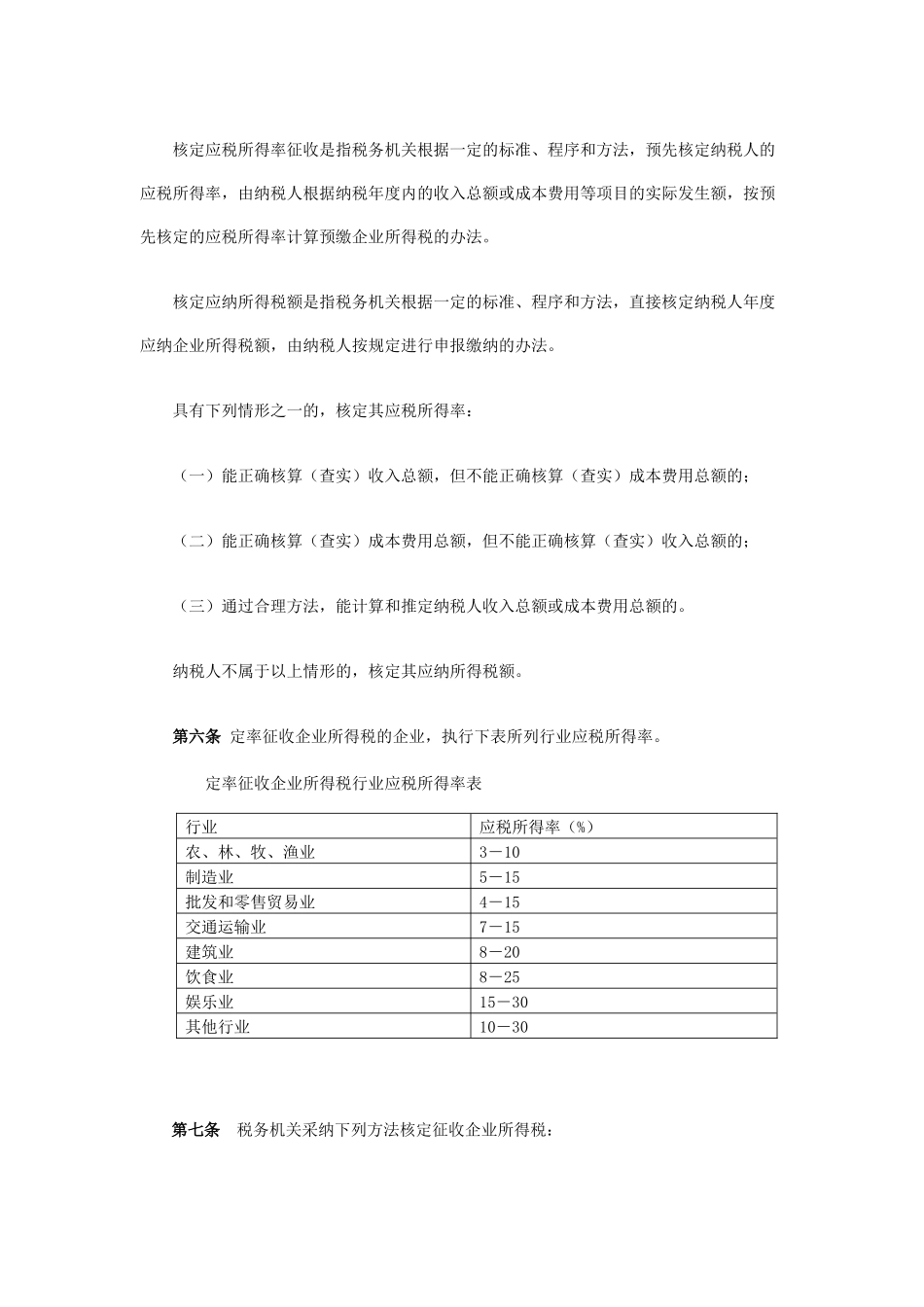

辽宁省企业所得税核定征收实施办法(暂行)第一条 为了加强企业所得税征收管理,法律规范核定征收企业所得税工作,保障国家税款及时足额入库,维护纳税人合法权益,根据《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则、国家税务总局《企业所得税核定征收办法(试行)》(国税发[2024]30 号 )的有关规定,制定本办法。 第二条 本办法适用于我省(不含大连)范围内的缴纳所得税的居民企业纳税人。 第三条 纳税人具有下列情形之一的,核定征收企业所得税:(一)依照法律、行政法规的规定可以不设置账簿的;(二)依照法律、行政法规的规定应当设置但未设置账薄的;(三)擅自销毁账簿或者拒不提供纳税资料的; (四)虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的; (五)发生纳税义务,未根据规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的; (六)申报的计税依据明显偏低,又无正当理由的。第四条 对特别行业、特别类型的纳税人和一定规模以上的纳税人等按下列规定办理:(一)以下行业、类型的纳税人原则上不得实行核定征收:1、金融保险行业纳税人;2、房地产行业纳税人不得事先实行核定征收方式;3、成本、费用核算健全的增值税一般纳税人;4、纳税信誉等级 A 级纳税人;5、总、分机构类型纳税人;6、会计师、税务师事务所等中介机构;7、一定规模以上的纳税人,具体标准由各市自行确定。(二)下列的纳税人,可纳入核定征收重点考查范围:1、连续零申报或亏损的企业;2、税负相对于同行业企业明显偏低的企业;4、毛利率相对同行业明显偏低的企业;5、成本费用率相对同行业明显偏高的企业;6、主管税务机关确定的其他企业。上述企业凡具有本办法第三条情形之一的,应实行核定征收企业所得税。第五条 税务机关应根据纳税人具体情况,对核定征收企业所得税的纳税人,核定应税所得率或者核定应纳所得税额。核定应税所得率征收是指税务机关根据一定的标准、程序和方法,预先核定纳税人的应税所得率,由纳税人根据纳税年度内的收入总额或成本费用等项目的实际发生额,按预先核定的应税所得率计算预缴企业所得税的办法。核定应纳所得税额是指税务机关根据一定的标准、程序和方法,直接核定纳税人年度应纳企业所得税额,由纳税人按规定进行申报缴纳的办法。具有下列情形之一的,核定其应税所得率: (一)能正确核算(查实)收入总额,但不...