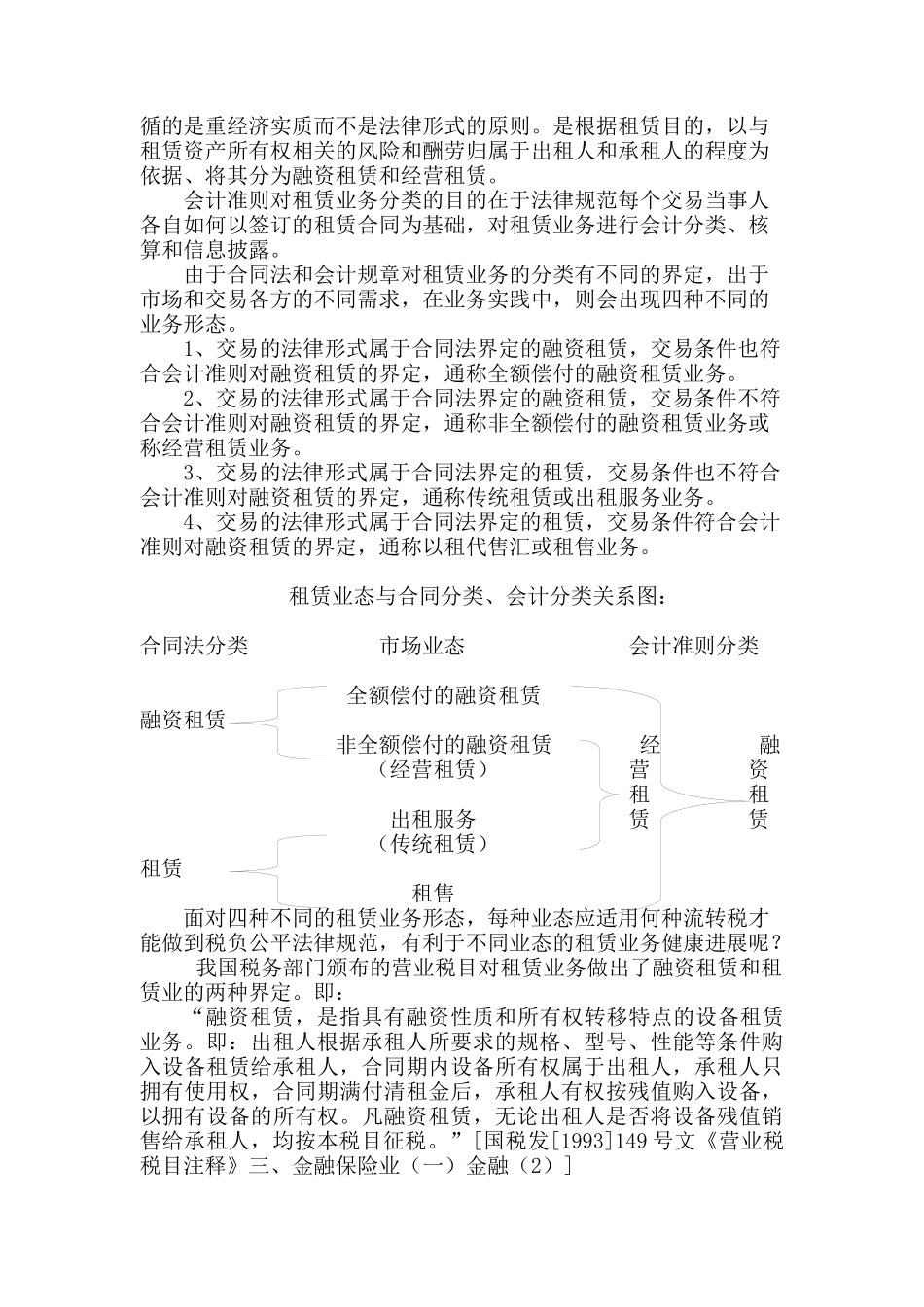

融资租赁业务税收政策适用讨论及政策建议在融资租赁立法过程中,企业家、专家学者、政府部门的领导一致认识到公平合理、适用明晰的税收政策是促进租赁业健康、有序、快速进展的重要前提。为了在现行税制基础上法律规范、明确租赁业务的税收政策的适用,本人借鉴国外经验结合融资租赁业务的交易特点,分析我国融资租赁业务相关的主要税种的具体的税务政策的立法本意进行了粗浅的讨论并提出一些建议,供财税政策制定部门参考。 屈延凯 2006 年 1 月 19 日融资租赁业务税收政策适用讨论及政策建议之一——融资租赁业务流转税政策的适用讨论及建议 我国现行税制,将流转税分为营业税和增值税。销售为主的一般纳税人使用增值税,以服务为主的一般纳税人适用营业税。融资租赁业务不同于传统的销售,由不同于传统的出租服务,整个交易涉及两个合同三方当事人,既包含了融资服务的销售行为,又包含了设备租赁的服务行为,假如两个税都征,租赁业将无法开展。这正是融资租赁业务在我国现行税制下难于处理的原因。税务部门必须从税收的制定及征管有利于促进租赁业进展的角度,给融资租赁业一个公平的税负环境。(一)营业税的适用融资租赁业务营业税的适用与融资租赁业务中不同的交易行为的应税行为的性质界定有关。而在我国,正是由于市场需求和合同法和会计准则的不同界定,市场才出现了不同的租赁业务形态。由于不同的法律法规有各自不同的立法目的和立法原则,调整的对象和法律规范的范围也不相同,我国人大颁布的合同法和财政部颁布的租赁会计准则分别从交易主体在交易的法律形式中承担的权责利和交易的客体,即租赁物在交易后的经济实质的归属对租赁交易的不同类型,分别作出了不同的界定。 合同法对租赁和融资租赁的定义如下:“租赁合同是出租人将租赁物交付承租人使用、收益,承租人支付租金的合同。” (《中华人民共和国合同法》第十三章第二百一十二条)“融资租赁合同是出租人根据承租人对出卖人、租赁物件的选择,向出卖人购买租赁物,提供给承租人使用,承租人支付租金的合同。”(《中华人民共和国合同法》第十四章第二百三十七条)合同法中对租赁交易做出专章规定的目的是,界定不同租赁交易法律形式,明确合同订立、合同生效、合同内容、合同效力、合同履行、合同变更和转让、合同终止和解除等法律法律规范。合同法中相关租赁专章调整的是,租赁当事人之间在交易中的权利和义务,维护当事人的合法权利和义务。遵循的是公平自愿和...